“中国科大新金融讲坛”由中国科大国际金融研究院新金融研究中心于2019年6月创办,该系列讲座由巴曙松教授和方兆本教授共同发起并组织,立足于中国科大在前沿科技创新上的雄厚实力,旨在促进海内外新金融领域的前沿交流。

第一期:互联网银行及其风险管理

2019年6月29日下午,应巴曙松教授邀请,微众银行风险管理部总经理刘堃博士做客“中国科大新金融讲坛”,为大家带来主题为《互联网银行及其风险管理》的精彩讲座。

中国科学技术大学国际金融研究院院长余玉刚教授做了开幕致词,并为大家介绍讲座嘉宾刘堃博士。刘堃博士是中国科学技术大学金融工程方向博士,在风险管理领域有着多年的从业经历,历任交通银行风险管理部助总、副总和交通银行福建省分行副行长,曾挂职中国银监会监管一部主任助理,并任中国银行业协会风险管理专家。现任微众银行风险管理部总经理。先后在《财经研究》、《投资研究》、《新金融》和《上海证券报》等发表文章20余篇。

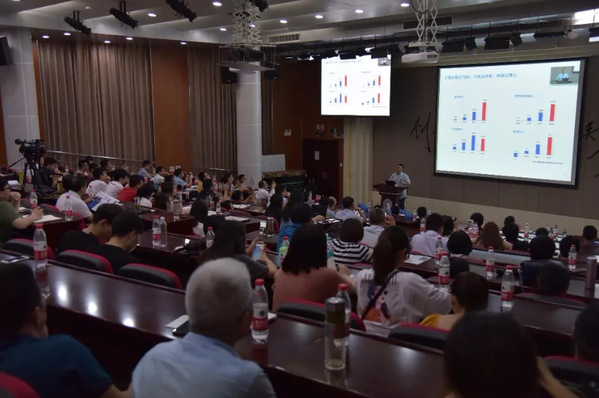

随后,刘堃博士深入浅出地介绍了互联网银行的前世今生,分享了互联网银行特色的风险管理,并以小微企业贷款难为例介绍互联网银行管控风险的具体实践。最后,对互联网银行的未来发展趋势进行了展望。

讲座分成四个部分。第一部分,刘堃博士回顾了互联网银行的前世今生。互联网银行诞生于国家金融改革暨再次开闸启动设立民营银行。业界公认的严格意义上的互联网银行,首先一定是由银保监会发放银行牌照,从而与其他类金融机构、P2P等区别开来;其次,其主要业务包括账户开立、风险管理、业务流程等全部采用科技手段,几乎全部在线上完成。他还介绍了狭义的互联网银行与主流银行以及p2p的异同。他以微众银行为例,提出互联网银行的使命和愿景,即希望用科技的手段、连接的方式实现普惠的目的,为微小企业和普罗大众服务。他指出互联网银行主要有四种业务模式,一是以流量平台为入口、为个人客户提供小额消费贷款;二是以电商平台为入口,为生态链中的小微企业提供流动性;三是与第三方平台合作,提供场景化金融服务;四是凭借自身平台引流,提供直通金融服务。最后,他展示了四家互联网银行的年报,通过部分财务指标,贷款、资产、损益以及大概的规模水平,指出互联网银行政治进行高质量、跨越式的成长。

第二部分,刘堃博士分享了互联网银行特色的风险管理。他指出互联网银行本质上还是金融,而金融的本质在于风控。互联网银行进行风控,要做到四项基本原则:战略上,要把风控作为立行之本;手段上,尽可能利用数据、模型和技术;流程上,必须实现对项目生命周期全覆盖;体验上,必须做到全线上、全天候、高响应和操作极简。微众银行根据自身的业务模式和特点,把重要的风险从其他八大风险当中单列出来,形成十二大风险,并通过董事会批准的风险偏好,把风险指标进行分解,按月监控,按季评估,按半年向高管层和董事会汇报。仿照巴塞尔协议建立三大支柱,微众银行构建了自己的风险管理三大支柱,即:数据、模型、系统。最后,他通过不良率、拨备覆盖率、资本充足率三项监管指标数据,对四家互联网银行进行横向对比。

第三部分是小微企业融资难问题。刘堃博士指出银行发放给小微企业的贷款存在风险成本高、运营成本高、服务成本高等问题。他指出在世界范围内解决这问题主要有三个范式。第一个是淡马锡信贷工厂模式,为了降低作业成本,用工厂流水线方式先标准化,然后流水化。第二个是尤纳斯乡村银行模式,即专门发放微额贷款给乡村穷人,贷款对象都是个体小经营者,特别是农村贫困妇女。第三个是德邮IPC小贷模式,通过下沉社区,建立熟人关系,降低信息不对称风险。以上三种模式在今天依然有实用价值,但是并没有完全解决问题。他指出,其实国家层面从2015年开始发布的一系列文件中已经提出了解决小微融资难、融资贵最好的方略,即:通过产品创新、服务创新、渠道创新手段,提高小微企业金融服务的批量化、规模化、标准化水平。最后,他具体介绍了微众银行针对小微融资难题而推出的基于互联网与大数据的全线上小微企业智能贷款产品——微业贷。

具体而言,微业贷主要是利用四类技术来化解“三高”问题:其一是大数据风控技术,解决银企之间信息不对称问题;其二是互联网科技,推动产品流程线上化,解决传统线下人工服务面临的作业成本高的问题;其三是互联网产品设计,满足便捷体验的特点,满足小微企业短、小、频、急的资金需求;最后是数字化营销,即基于数字化进行精准营销投放,降低获客成本。他提到微业贷作为一款对公流动资金贷款,其方便、快捷、灵活的极致体验超过一般的个人经营贷,几分钟就能在线上完成贷款操作,审批快、借款快、周转也快。微业贷重点服务传统产品难以顾及的长尾小微企业。风控方面,微业贷采用 “3210”审批漏斗:“3”即三套风控规则,内部分流规则、风险筛选规则以及外部准入规则;“2”即两维模型,个人维度模型和企业企业模型,形成双维主辅风险模型;“1”即一票否决制度,在模型判断不清楚的时候需要人工进行一票否决;“0”即客户基本不提交任何资料,只需证明是自己在操作且自愿申请贷款。

最后刘堃博士总结道,与淡马锡信贷工厂模式、尤纳斯乡村银行的模式、德邮IPC小贷模式一起,他期望微众银行推出的微业贷能够成为解决小微融资难题的第四范式,即一种基于大数据和互联网来进行数字化营销、大数据风控以及互联网产品的范式,即互联网模式。未来还可导入其他金融科技、人工智能等技术,不断迭代。

第四部分,是互联网银行的未来展望。刘堃博士认为狭义的互联网银行数量不会太多,广义的互联网银行将成为趋势,即利用互联网银行渠道开展业务。他认为普惠金融将是互联网银行最基本的业务定位,而连接资源将是最常用的经营策略,最终场景金融将会成为互联网银行重要的发力点,金融服务可以被嵌入到各种各样的生活场景和产业场景,所以互联网上半场是消费互联网,下半场是产业互联网,这是更大更难的市场。他还认为开放银行将崭露头角,开放式商业生态将引领金融业发展方向,即银行可以用SDK或API的方式,与其他银行合作,各自输出最擅长的技能来提高分工协作程度。在技术上,区块链、5G等都可以作为支撑来帮助实现银行的开放,而智能科技仍然会是各家必争之地,更是互联网银行的看家本领。他也提到,以区块链为代表的分布式技术逐步走向成熟,分布式商业基础设施将提供金融业发展支撑,各种前沿技术甚至一些黑科技,将会继续在风险管理领域大显身手。无论科技还是风控还是其支撑起的产品,背后其实都是对各类科技人才的需求。

(会后刘堃博士与工作人员合影留念)